不動産を取得すると、その不動産を所有しているだけで「固定資産税」という税金がかかります。この税金は、評価額が定期的に変わるため、常に一定の金額ではありません。

また、特に住宅用地の場合には条件によっては税率・税額が軽減されることがあります。さらに、不動産売買時には、この固定資産税の清算金を買主は売主に支払います。

今回は、そんな固定資産税の仕組みを解説します。

1.固定資産税は税の中でも大きな割合を占める

土地や家などの不動産を手に入れると、翌年から固定資産税が課税され、毎年払わなくてはなりません。毎年1月1日の時点で市町村の課税台帳などに登録されている人に納税義務が課せられます。購入にしても、建築したにせよ、もしくは贈与や相続したことによって所有者となればこれは義務です。

また、固定資産税は数ある税金の中でも大きな割合を占めています。しかし、それにも関わらずその仕組みを知っている人は少なく、評価方法も曖昧なことが多いのも事実。「○○市で数十年に渡り課税ミスがあった」などという報道も多いです。そう、固定資産税は市町村の職員や納税者でさえもミスを発見しにくいほど難しいシステムなのです。

⇒空き家放置で固定資産税が6倍!?対策や助成・免税を知っておこう

2.固定資産税の評価と変更時期について

まず、固定資産税の税額はどのように評価されて、固定資産税額が変更になるタイミングはいつかに関して解説します。

固定資産税額は、固定資産税評価額に税率を掛けて算出されます。その固定資産税評価額は、公示価格といわれる不動産の評価額の8割を目安に算出され、固定資産税台帳に記載されます。

公示価格は、土地鑑定員会という組織を介して依頼された2人以上の不動産鑑定士が評価し、直近の取引事例などが基になっています。公示価格は、不動産の売買時やなどの目安金額になるので、客観的に納得性のある金額になっています。

⇒不動産の売却に役立つ【路線価・公示価格・実勢価格】をチェックする

また、固定資産税評価額は、3年に1回の頻度で見直されます。つまり、固定資産税額は3年に1回の頻度で変更になる可能性があるということです。これは1958年以降、3年毎の固定資産の評価替えがされるようになりました。何事も完璧ではないため、変更したほうが良い点などはないかを見直されるのです。3年毎なので、2015年が基準年度になっています。そして、2015年に決定された評価額は2016年、2017年にも適用されています。この見直しはたとえば、再開発などがあり周辺の不動産価格が急騰した場合などは、固定資産税額が上昇する可能性もあるので注意しましょう。

固定資産税は国税ではなく地方税になるので、詳細は主税局で確認ください。参考までに東京都主税局のホームページ※1をご紹介します。

※1東京都 主税局

3.固定資産税の清算金について

つづいて、固定資産税の清算金についてです。冒頭でもいいましたが、不動産を売買するときには、売主と買主の間で固定資産税の清算をします。

3-1固定資産税の清算とは?

固定資産税固定資産税は、その年の1月1日に不動産を所有している人へ課税されます。1月1日に不動産を引渡しことはまずないので、不動産の売買(引渡し)は年の途中で行われます。つまり、必ず売主が固定資産税を支払っているということです。

しかし、固定資産税は「その不動産の所有者」が税金を支払いますので、本来であれば引渡日(不動産の所有権が売主から買主へ移転する日)以降は買主が固定資産税を負担するべきです。その「負担するべき固定資産税」を買主が売主に支払うことを「固定資産税の清算」といいます。

3-2固定資産税の清算具体例

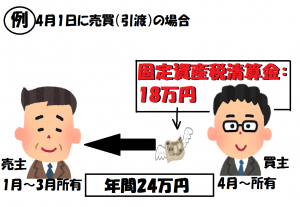

たとえば、年間24万円の固定資産税がかかっているマンションを、4月1日に売買(引渡)したとします。その場合は、1月~3月の3か月間は売主が所有、4月~12月の9か月間は買主が所有となります。

ただ、その年の1月1日の所有者は売主であるので、この24万円の請求は売主へ送付され、売主に支払い義務があります。そのため、物件を引渡すときに、買主は9か月分である18万円の固定資産税清算金を売主へ支払うというワケです。

3-3.法律ではなく慣習的扱いの「固定資産前の清算金」

前述のとおり、固定資産税は1月1日に発生し、その後の引き渡しで買主が売主の間で日割りに精算することでよく知られています。地域によっては日割りのスタートを1月1日もしくは4月1日とするなどの違いはあるものの、「清算金が発生する」というのは誰もが知る常識でしょう。

しかし、それ自体は特に法律的に定められているわけではないのです。あくまでも不動産売買においての慣習的なものです。買主や売主からすると「1年間の税金を所有日数によって割り振るのは平等にするための負担だ」と思っていますが、国税庁からすると「税金とかではなくて、あくまでも売買代金の一部である」としています。

よって、固定資産税(および都市計画税)の清算金のうち、建物分は消費税が課税されるのです。新築物件には清算金がかからないことも多く、不動産会社が売主となっている中古住宅などの購入の際は特に注意が必要です。

この辺の仕組みは難しいので、「何で?」と疑問を持つ方は国税庁に聞きましょう。売主会社ではこの問題を対処しかねますよ。

4.家屋の評価額は複雑

新築の家や増改築された家は市町村の特別職「固定資産評価員」と「固定資産評価補助員(一般職員が兼務できる)」が実地調査をし、その結果に基づき市町村長が3月31日までに価格を決定する。登記記録などで家屋のリストアップを行うほか、1月1日に撮影した航空写真を用いて新築・増改築された家屋の洗い出しを行うこともあります。

そして、評価方法はとても複雑にできています。

例えば、「屋根」を例に挙げてみてみましょう。

| 大項目 | 中項目 | 小項目 | 評点 |

| 陸屋根 | シート防水 | 7,850 | |

| FRP防水 | 12,610 | ||

| 勾配屋根 | 瓦 | 上 | 16,500 |

| 中 | 14,480 | ||

| 化粧スレート | 12,140 | ||

| 金属板 | 銅板波板 | 5,690 | |

| 鋼板 | 9,400 | ||

| 銅板 | 25,970 | ||

| ステンレス板 | 11,760 | ||

| アスファルトシングル | 8,190 | ||

| 合成樹脂波板 | 6,930 | ||

| 建材型ソーラーパネル | 31,380 | ||

固定資産税を決定するための評価額は総務省が定める「固定資産評価基準」に則って行われます。つまり、家の大きさや築年数だけで決まるのではなく、どういった造りかどんな素材か、どんな設備が備わっているかなどによっても変わるのです。

5.固定資産税の軽減税率について

固定資産税は、軽減税率があります。軽減税率に関しては、前提として住宅用であることが挙げられます。住宅用地の広さや新築からの築年数によって軽減内容が変わってくるので、条件を覚えておきましょう。

5-1住宅用地の広さによる軽減

住宅用地の広さにより以下のような軽減があります。

・小規模住宅用地(200㎡以下):課税標準×1/6

・一般住宅用地(200㎡超の部分):課税標準×1/3

固定資産税は「課税標準(評価額)×1.4%」という計算が一般的です。一般的というのは、先ほどいったように固定資産税は国税ではなく地方税なので、税率自体も自治体によって変えることができます。

住宅用地であれば上記のような軽減がありますが、たとえば「店舗併用住宅の場合は居住用部分が1/2以上」「家が存在する」などの条件もあります。詳細の条件に関しては、先ほどの主税局ホームページ※1で確認ください。

また、原則家が建っていて居住していることが前提の軽減税率ですが、空き家の場合でも軽減税率が適用になることもあります。こちらも詳しくは、主税局のホームページを確認下さい。

5-2築年数による軽減

新築の住宅(建物)は、120㎡までの部分について以下の期間、固定資産税が1/2になります。

・3階建て以上の対価構造、準耐火構造住宅:新築後5年間

・上記以外の住宅:新築後3年間

このほかにも、店舗併用住宅や貸家住宅なども一定の条件を満たせば軽減税率が適用される場合もあります。詳しくは各自治体主税局のホームページを確認ください。

⇒不動産の固定資産税が高くなる3つの理由とは?売却するタイミングはここだ

6.まとめ

このように、固定資産税は色々な軽減があったり、清算金という考えがあったりします。固定資産税は、不動産を所有している限り継続的に課税されるので、軽減が受けられるどうかは非常に重要なことです。

また、全く利用していない土地や建物を放置していても固定資産税はかかってきます。最近の日本では「空き家」が社会問題となっているので、軽減税率を受けるためにも不動産の活用法は検討してみると良いです。